Доход останется в масличных. Подсолнечник, соя и рапс — по-прежнему высокорентабельны

В сентябре стартовал новый масличный сезон. Который год подряд выращивание основных агрокультур данного сегмента обещает аграриям хороший заработок. И это несмотря на регулирование рынка — экспортные пошлины на сырье и масло. Впрочем, сельхозпроизводителям отдаленных регионов страны в 2021/22 сельхозгоду придется непросто: при отсутствии достаточных мощностей по переработке многие из них сильно зависели от внешних покупателей. Теперь сбывать продукцию просто некуда, приходится сокращать посевы

По данным Росстата, общая площадь, засеянная масличными агрокультурами, в 2021 году выросла на 15% — с 14,3 млн га до почти 16,5 млн га. Основной прирост обеспечил подсолнечник, посевы которого по сравнению с прошлым годом расширились с 8,48 млн га до 9,64 млн га. Соя заняла около 3 млн га (2,8 млн га в 2020-м), рапс — 1,68 млн га (1,49 млн га). Прибавка площадей в 2,2 млн га позволяет рассчитывать на рекордный урожай. Согласно августовскому прогнозу Иностранной сельскохозяйственной службы Минсельхоза США (FAS USDA), объем производства масличных в России в сезоне-2021/22 может составить 22,8 млн т.

Рекорд может быть побит

Уборка подсолнечника стартовала в середине августа в Ставропольском крае. FAS USDA тогда оценивала валовое производство главной масличной культуры в 15,5 млн т (без учета Крыма). Оценка урожая подсолнечника в 2021 году аналитической компании «ПроЗерно» в августе находилась на уровне 15 млн т. На юге страны — в Краснодарском крае и в Ростовской области — погода для подсолнечника оказалась неблагоприятная. Аналогичная ситуация сложилась в Саратовской и Оренбургской областях. Все эти регионы имеют огромное значение для производства этой масличной, подчеркивает «ПроЗерно».

По мнению руководителя Масложирового союза Михаила Мальцева, валовой сбор подсолнечника может быть около 16 млн т. «Возможно, будут корректировки в зависимости от погодных условий во время уборки урожая», — не исключает он. А аналитики агентства «АПК-Информ» в августе говорили о рекордном показателе сбора в России — 16,7 млн т (+24% к 2020 году) за счет корректировки посевных площадей под агрокультурой до 9,7 млн га, что на 6% превышает июльскую оценку площадей и на 14% — показатель 2020 года. Кроме того, при условии получения урожайности не ниже среднестатистической за последние три года Россия имеет шанс стать мировым лидером в производстве данной агрокультуры, впервые обойдя Украину, считают аналитики агентства.

Руководитель направления «Растениеводство» отдела отраслевого анализа «Центра агроаналитики» Минсельхоза Рудольф Булавин сообщал в середине августа, что при благоприятных условиях вегетации можно ожидать рекордного урожая масличных, в первую очередь за счет рекордного сбора подсолнечника, который оценивался экспертом в 16,5 млн т. Но производство может не достигнуть такого показателя по причине высоких температур и дефицита осадков в ключевых регионах выращивания (Центральное Черноземье, юг Поволжья, Северный Кавказ) в июле — августе, а также возможного ухудшения погоды в период уборки.

Валовой сбор подсолнечника, сои и рапса может побить предыдущий рекорд, 2019 года, на 1-1,5 млн т, считает исполнительный директор ГК «Эфко» Сергей Иванов. Исполнительный директор ГК «Благо» Сергей Бахонкин ожидает, что урожай будет «достаточно высок, на уровне рекордного позапрошлого года». «После высоких цен на семена, которые сформировались в текущем сезоне, сельхозпроизводители увеличили площадь под подсолнечником на 1 млн га по сравнению с 2020 годом, — комментирует директор департамента развития сырьевого направления ГК «НМЖК» Алексей Шкарупа. — Аномальная жара и недостаток осадков — это риски снижения производства в отдельных регионах страны, в том числе в Поволжье и Краснодарском крае. Но все равно мы ожидаем хороший сбор — более 15 млн т, то есть на 2 млн т больше, чем в 2020-м, что положительно скажется на загрузке перерабатывающих предприятий сырьем».

Почвенная засуха в период налива и созревания семечки этим летом уже отрицательно повлияла на урожайность, рассказывает директор компании «Рассвет» (Краснодарский край, входит в «Прогресс Агро», основанный Олегом Дерипаской) Дмитрий Дубовиков. «Весь июль не было продуктивной влаги, стояла аномальная жара, кроме того, во время сева из-за дожей растениеводы нашего хозяйства не уложились в агротехнические сроки, — признается он. — В итоге эти погодные аномалии привели к тому, что потенциал агрокультур не был реализован». По предварительным оценкам, урожайность подсолнечника, выращенного на предприятии, составит около 30 ц/га, что примерно на уровне прошлого года, который также был аномально жарким и засушливым. Что касается технической оснащенности, то она в хозяйстве в этом году, как и в предыдущих, «была на высоте», продолжает Дубовиков. «Все удобрения, подпитку для растений мы закупали заранее, исходя из расчетов с учетом технологии и использования карт на основе данных со спутников», — делится он. Подсолнечником в «Рассвете» занято 7,3 тыс. га.

Рапс и соя под давлением пошлин

Из-за введения экспортных пошлин по сое сейчас много неопределенности, говорит гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. Будущий урожай агрокультуры он оценивает в 4,8 млн т, но говорить о высокой точности прогноза пока рано, равно как и прогнозировать ценовую ситуацию, предупреждает он. «Довольно остро стоит вопрос с дальневосточной соей: мощностей по переработке там примерно на 1 млн т (с учетом Иркутского МЭЗа), все, что выращивается сверх, — экспортный потенциал, — рассказывает эксперт. — Соответственно, если в этом сезоне в округе будет произведено 1,5 млн т соевых бобов, то 500 тыс. т нужно куда-то вывозить. Но из-за пошлины зарубежные контракты отпадают, а европейская часть России, та же Курская область, находятся далеко, не говоря уже о Калининграде и Беларуси (регионы, где сосредоточены заводы по переработке сои)». По мнению Петриченко, аграриям ничего не остается, кроме как сокращать площади под этой масличной культурой, и за несколько лет при сохранении ограничений экспорта посевы могут уменьшиться в 1,5 раза.

По рапсу ситуация чуть лучше, так как он в основном производится в Сибири и находит своего покупателя внутри страны. Рапс покупает «Содружество», он вывозится в Беларусь, частично идет в Казахстан. Однако ожидать роста площадей под рапсом все-таки не приходится, считает эксперт, хотя рыночная конъюнктура в этом году и была удачной для аграриев. Прогноз «ПроЗерна» по производству агрокультуры — 2,8 млн т, что на 9,6% больше, чем было собрано в 2020 году. FAS USDA оценивает площадь, занятую рапсом в России в 2021 году, в 1,6 млн га. А прогноз урожая агрокультуры американские аналитики повысили с 2,45 млн т в июле до 2,75 млн т в августе, урожайности — с 16,3 ц/га до 17,2 ц/га. Мировой баланс рапса в сезоне-2021/22 будет дефицитным, предупреждает Петриченко. «Снижение запасов происходит третий сезон подряд, поэтому цены в мире будут на высоком уровне, особенно после сокращения производства канолы в Канаде», — добавляет он.

Пошлины на экспорт рапса крайне отрицательно повлияли на компанию «Комсомолец» (Забайкальский край), признается председатель совета директоров компании предприятия Валерий Нагель. «Введенные ограничения не дают нам исполнить наши контракты с зарубежными покупателями, которые мы заключили еще в начале года, — сообщает он. — Пугает непоследовательность действий главного аграрного ведомства — сначала говорилось о развитии экспорта, и наша бизнес-модель выстроена исключительно под реализацию продукции в другие страны, а теперь внезапно мы должны переориентироваться на внутренний рынок». Однако сделать это затруднительно: в Забайкалье нет рынка сбыта, нет ни одного перерабатывающего рапс предприятия, утверждает руководитель. По его словам, клиент, готовый закупать рапс c разницей в цене в пределах 10 тыс. руб./т от того, что дает Китай, находится в 9 тыс. км от компании, в Калининградской области («Содружество»). Но если и удастся договориться о продаже, логистические расходы по доставке рапса до мощностей переработчика взлетят до небывалых уровней. До покупателей в КНР «Комсомолец» вез свою продукцию на расстояние всего в 500 км.

Компания просила Минсельхоз включить рапс в число агрокультур, перевозки которых субсидируются, еще с марта текущего года, но пока реакции на запрос не последовало, сообщал Нагель в середине августа. Помимо высоких тарифов при доставке продукции в отдаленные от предприятия российские регионы, проблемой будут и железнодорожные вагоны, их оборачиваемость, считает он.

Сейчас «Комсомолец» планирует переориентироваться с рапса на другие агрокультуры, вывоз которых еще не ограничен пошлинами. Но все же ДФО — это экспортный регион, настаивает руководитель. Площади под рапсом предприятие уже начало сокращать: если в 2019 году этой масличной агрокультурой было занято 21 тыс. га, в 2020-м — 17 тыс. га, то в этом году — менее 10 тыс. га. Экономический ущерб от введенных пошлин точно оценить пока трудно, признает Нагель. «Как минимум раньше на предоплату по контрактам мы успешно работали весь сезон, в этом году из запланированных 200 млн руб. на технику мы не потратим ни копейки — денег просто нет, — сетует он. — И этот будет первый сезон, когда мы не введем ни гектара новых земель. Хотя обычно ежегодно запускаем в оборот от 5 тыс. га. И если считать контракты с Китаем, которые мы не сможем выполнить, то потери составят минимум 300 млн руб.».

Введенные на основные масличные культуры пошлины, безусловно, негативно отражаются на рынке в целом, считает гендиректор агрофирмы «Прогресс» (Краснодарский край) Александр Неженец. Но на развитие непосредственно компании они повлияли не так сильно, как на тех, кто реализует продукцию за рубеж. Из масличных предприятие выращивает рапс (2,5 тыс. га) и сою (1 тыс. га): первый реализуется внутри страны, и уже затем покупатели его перерабатывают и экспортируют продукты переработки, вторую закупают птицеводы. «Не видим смысла что-либо менять при нынешней ситуации на рынке, — добавляет руководитель. — Поэтому севооборот остался в этом году без изменений».

В 2020/21 сельхозгоду (до введения пошлины) вывоз рапса был рекордным, рассказывает Владимир Петриченко. С августа и до начала февраля за пределы Таможенного союза было поставлено 314 тыс. т. По состоянию на середину августа экспортировано 331 тыс. т рапса. «Конечно, в сезоне-2021/22 поставки рапса за рубеж существенно сократятся, также как и сои, а вывоз подсолнечника может прекратиться практически полностью, — прогнозирует эксперт. — Если не считать реализации в рамках Таможенного союза: так, более 300 тыс. т рапса уйдет в новом сельхозгоду в Беларусь, 200 тыс. т подсолнечника и даже более охотно примет Казахстан».

«Прогресс Агро» сейчас осуществляет реализацию подсолнечника только на внутреннем рынке непосредственно переработчикам. «С введением пошлин крупные экспортеры, которые были раньше ориентированы на поставку семечки в Болгарию и Турцию, перестали активно вести закупку агрокультуры. С их уходом с рынка исчезла конкуренция между экспортерами и переработчиками, проинициированные последними пошлины сократили список покупателей нашей продукции и позволили перерабатывающим компаниям доминировать на внутреннем рынке, диктуя цены сельхозпроизводителям», — отмечает представитель компании.

Американские аналитики в августовском обзоре оценили потенциал экспорта главной российской масличной культуры в 950 тыс. т. Однако выйти на такие показатели будет затруднительно, думает Владимир Петриченко: уровень пошлины на подсолнечник сейчас такой, что экспортировать агрокультуру нереально. Согласно постановлению правительства, с 1 июля 2021 года пошлина на вывоз подсолнечника была повышена до 50%, но не менее $320/т. Ставка на таком уровне будет действовать до 31 августа 2022-го. Ранее вывозная пошлина на подсолнечник и рапс составляла 30%, но не менее €165/т. В отношении рапса ставка пока не меняется. Пошлина на вывоз сои снизилась с 30%, но не менее €165/т, до 20%, но не менее $100/т. Такой размер сохранится на 14 месяцев.

Новые ставки по подсолнечнику и рапсу позволят сохранить необходимые объемы продукции на внутреннем рынке, что, в свою очередь, поможет сдерживать рост потребительских цен на продукцию пищевой, кондитерской, хлебопекарной, консервной, молочной и комбикормовой промышленности, прокомментировала меры пресс-служба Минэкономразвития. Изменение пошлины на сою направлено на привлечение дополнительных инвестиций в переработку соевых бобов, в том числе на Дальнем Востоке, и расконсервирование существующих перерабатывающих мощностей. «Стимулирование переработки соевых бобов необходимо для обеспечения отрасли животноводства высокобелковыми кормами и сохранения стабильного уровня цен на сельскохозяйственную продукцию (мясо, яйца, молочные продукты и так далее)», — пояснило министерство.

Еще больше МЭЗов

Мощности по переработке сои в России действительно растут. Запускается новый завод «Содружества» в Курской области, реализуются еще два крупных проекта — «Черкизова» в Липецкой и «Мираторга» в Орловской областях, перечисляет Владимир Петриченко. Есть новые проекты и по переработке подсолнечника.

В конце 2021 года начать строительство крупнейшего в Оренбургской области интегрированного комплекса по глубокой переработке масличных планирует Нижегородский масложировой комбинат («НМЖК»). Предприятие также будет выпускать майонезы, майонезные соусы и растительное масло, сообщала пресс-служба предприятия. Инвестиции составят более 23,4 млрд руб. Первая очередь будет запущена в 2023 году, вторая — в конце 2025-го. Ежегодно комплекс будет перерабатывать до 1 млн т сырья — подсолнечника и других масличных, производить до 450 тыс. т растительного масла и 390 тыс. т высокопротеинового шрота. Плюс выпуск майонезов и соусов — около 200 млн упаковок в год.

«НМЖК» реализует долгосрочную инвестиционную программу по развитию производственно-логистического кластера «Сорочинск — Бузулук». За несколько лет в нее вложено более 10 млрд руб., акцентирует внимание Алексей Шкарупа. «В Сорочинске с 2015 года у нас успешно функционирует маслоэкстракционный завод, мы планируем, что он будет объединен с новым комплексом единой системой управления и логистики, — говорит он. — Сырьевая база для комплекса рядом с Бузулуком уже подготовлена — работают долгосрочные партнерские программы с более чем 200 местными фермерскими хозяйствами».

Сейчас в Оренбургской области существует диспропорция по объему производства подсолнечника, утверждает Шкарупа. Средний валовой сбор агрокультуры в регионе за период 2015—2020 годов составил 920 тыс. т, оценка урожая-2021 достигает 1 млн т. Более 500 тыс. т подсолнечника, производимого в Оренбуржье, в настоящий момент экспортируется для переработки за его пределы, знает топ-менеджер. Комплекс в Бузулуке сможет перерабатывать весь урожай масличных культур региона и, дополнительно, ряда прилегающих районов Самарской области, возможно, объемы из Саратовской области, уверяет он.

О намерениях построить в Оренбуржье МЭЗ летом заявил и «Астон». Договор с областью был подписан на Петербургском экономическом форуме. Компания рассчитывает вложить в проект 10 млрд руб. Правительство региона утверждает, что на западе области достаточно земель промышленного назначения, где могут разместиться новые предприятия. Есть подходящие площадки в Новосергиевском, Первомайском, Октябрьском, Абдулинском и Курманаевском районах. «Учитывая то, сколько суммарно выращивают семян подсолнечника в Оренбургской, Самарской и Саратовской областях, этого объема достаточно, чтобы загрузить два завода. Смогут ли два похожих проекта быть в области — этот вопрос к самим компаниям. Они же оценивают рынки и рентабельность, и у них есть точное понимание того, будет ли их проект успешным и смогут ли они выполнить взятые на себя обязательства», — комментировал ранее министр экономического развития Оренбургской области Денис Гончаров.

Масличного сырья в целом по стране на 100%-ю загрузку всех мощностей переработчикам не хватает, напоминает Рудольф Булавин. Однако уровень загрузки сильно различается по рынку. Постоянное расширение общей мощности переработки будет усиливать конкуренцию и приводить к дальнейшей консолидации отрасли, уверен эксперт. «Останутся несколько крупных игроков и небольшая доля мелких, — полагает он. — Лидеры рынка будут вводить новые современные предприятия для производства продукции расширенной линейки». Пример — строительство компанией «Астон» крупнейшего в мире завода по выпуску льняного масла с заявленной мощностью переработки 130 тыс. т в год.

Действующие вывозные пошлины на сырье дают основание рассчитывать на максимальную загрузку перерабатывающих мощностей, комментирует Сергей Бахонкин. Завершившийся сезон он называет удачным для компании, хоть год и был сложным для отрасли. «Мы произвели (без учета июля и августа) 670 тыс. т продукции, из которой 315 тыс. т составило растительное масло, в том числе 54 тыс. т рапсового, — сообщает он. — Нас, как и всех переработчиков, сдерживала нехватка сырья, но стоит отметить, что введение пошлин на сырье помогло стабилизировать ситуацию с его оттоком за границу».

«НМЖК» тоже завершила сезон успешно. Качество семян и динамика цен на масло позволяли работать эффективно даже с учетом того, что в связи с недостаточным урожаем подсолнечника компания незначительно сократила свою производственную программу, делится Алексей Шкарупа. «Зато мы увеличили объемы производства и реализации высокоолеинового масла с 52 тыс. до 60 тыс. т», — доволен он. Суммарно МЭЗы холдинга — Сорочинский в Оренбургской области и Урюпинский в Волгоградской — ежегодно перерабатывают 760 тыс. т подсолнечника. В новом сезоне с учетом неплохих видов на урожай компания надеется на полную загрузку предприятий. Производство масла для последующей его переработки, реализации на российском и экспортном рынках должно составить 330 тыс. т.

Под новый сезон «Эфко» завершила проекты по расширению перерабатывающих мощностей в Липецкой и Белгородской областях. В Черноземье холдинг теперь может перерабатывать 300 тыс. т рапса и по 900 тыс. т сои и подсолнечника. Плюс увеличились мощности на заводе в Краснодарском крае, теперь «Эфко» может там принять на переработку 1,2 млн т масличных. В результате всех реконструкций общая перерабатывающая мощность группы выросла до 3,5 млн т в год, отмечает Иванов.

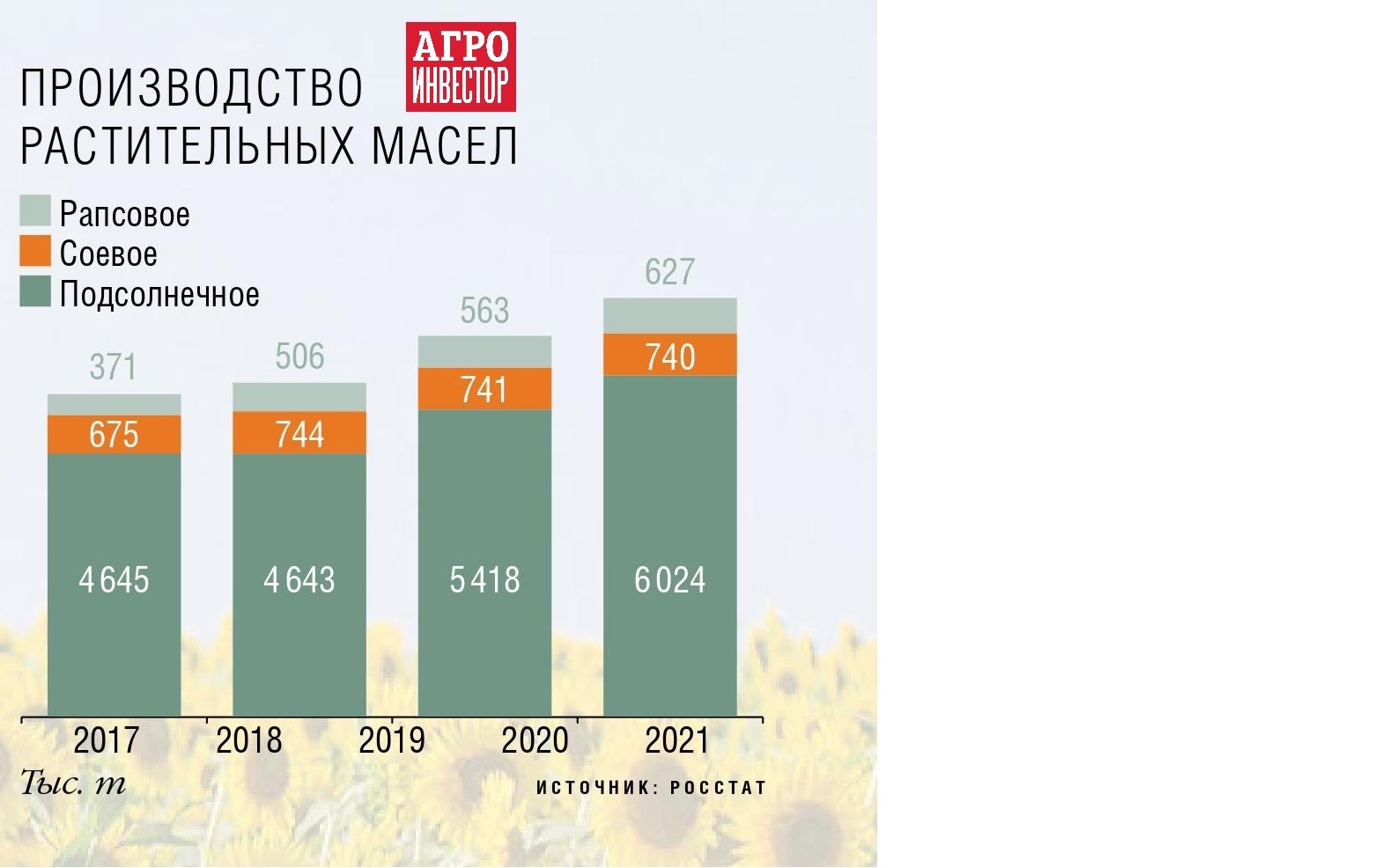

Если прогноз по валовому сбору подсолнечника в России в этом году оправдается, то объем выпуска масла из него может составить 5,8 млн т, прогнозирует Владимир Петриченко. С учетом высоких экспортных пошлин на семена подсолнечника, рапса и сои объем переработки масличных в следующем сезоне вырастет на 15-17%, добавляет Рудольф Булавин. По его словам, перспективы сезона пока видятся неплохими и в первую очередь для переработчиков. «Для производителей подсолнечного масла установлена умеренная экспортная пошлина, цены на растительные масла на мировом рынке сохранятся на хорошем уровне, а высокие экспортные пошлины на масличное сырье позволят увеличить загрузку мощностей внутри страны, — поясняет он. — Фактором, который будет оказывать отрицательное влияние на мировую торговлю, останется пандемия COVID-19. Распространение штамма „дельта“ вызывает опасения возобновления ограничений в экономиках стран мира, что может снизить спрос». Фактором неопределенности в 2021 году остаются и мировые цены на нефть, которые влияют на стоимость растительных масел (значительная их часть используется для производства биодизеля). Другим отрицательным моментом может стать снижение урожая по сравнению с ожиданиями на середину лета.

Экспорт масла

Плавающая вывозная пошлина на подсолнечное масло в 70% введена на период с 1 сентября 2021 года по 31 августа 2022-го. Взимать ее будут с разницы между базовой ценой ($1 тыс./т) и индикативной, уменьшенной на величину корректирующего коэффициента ($50/т). Так, размер пошлины, введенной с 1 сентября, составляет $169,9/т. Она рассчитана исходя из индикативной цены $1242,8/т. По мнению Мальцева, новый уровень пошлины никак не повлияет на объемы поставок, поскольку он уже заложен во все коммерческие маркетинговые стратегии экспортеров. «По нашим расчетам, указанная ставка позволит закупать подсолнечник по цене порядка 35 тыс. руб./т, соответственно, при себестоимости 11-12 тыс. руб./т, маржинальность составит около 200%», — оценивает он. Дальнейшая динамика пошлины будет зависеть от ставок экспортных контрактов, она может быть немного выше, если котировки на масло станут расти.

«Нужно помнить, что пошлина рассчитывается ежемесячно и начнет действовать в сентябре, когда ситуация уже изменится, и цены, вероятно, начнут падать, а пошлина будет достаточно высокой», — предупреждал гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько в августе. По его словам, экспортная пошлина на подсолнечное масло при прочих равных со временем снизится, а пока старт сезона будет не самым комфортным.

Всем игрокам еще предстоит научиться работать с пошлиной на масло — первые месяцы сезона рынок будет привыкать к ней, к тому, как она влияет на ценообразование, на цены закупки сырья, комментирует Сергей Бахонкин. «Мы рассчитываем, что правила игры, определенные на новый сезон, не будут меняться в течение года, — говорит он. — И будем надеяться, что продления действия соглашения по предельным ценам на подсолнечное масло больше не потребуется».

«Меры по ограничению вывоза семян, которые введены государством, будут способствовать переработке выращенного урожая внутри страны и росту экспорта уже продуктов переработки масличных, — уверен Алексей Шкарупа. — Рассчитываем, что работа в механизме ценового демпфера на подсолнечное масло будет строиться от сырья и рынок будет сбалансирован». Хотя ежемесячное определение размера пошлины создает дополнительные риски для переработчика, управлять которыми еще нужно научиться, соглашается он с Бахонкиным.

Основной проблемой сезона-2020/21 стало снижение маржинальности переработки в условиях рекордно высоких закупочных цен и фиксации цен на фасованное масло, напоминает Сергей Иванов. Вывозные пошлины остановили экспорт масличных, но были введены слишком поздно, когда сырье уже было отправлено за рубеж. В итоге принятое решение не дало ожидаемого результата, но убытки частично помогла компенсировать субсидия на производство подсолнечного масла. «С сентября мы прогнозируем стабилизацию ситуации на внутреннем рынке как в сырьевом секторе, так и в продуктах переработки, — делится ожиданиями руководитель. — Основным фактором такой стабилизации является введение экспортной пошлины на растительные масла, она позволит сбалансировать цены на подсолнечник и стоимость бутылки на полке и сама собой снимет с повестки необходимость в ценовых соглашениях».

Что касается объемов вывоза в 2020/21 сельхозгоду, то в целом по отрасли объем экспорта получился ниже, чем в предыдущем. Это было связано с низким урожаем и нехваткой сырья, объясняет Бахонкин. ГК «Благо» поставила на внешние рынки более 160 тыс. т масел (из них более 50 тыс. т рапсового) и 42 тыс. т побочной продукции. Основными покупателями стали Китай, страны Центральной Азии, Латвия. «В новом году мы продолжим развивать экспортное направление, в том числе наращивая долю наливного рапсового масла и наших брендов фасованной продукции», — обещает топ-менеджер.

«НМЖК» в завершившемся сезоне экспортировала 165 тыс. т растительного масла, сообщает Алексей Шкарупа. ГК «Эфко» в 2020/21 сельхозгоду переработала чуть больше 2 млн т масличных. Половина объема — подсолнечник, вторая культура — соя, и очень активно в доле переработки растет рапс, рассказывает Иванов. «Все вместе это помогло нам существенно улучшить результаты по экспорту и вернуть себе первое место по объемам отгрузки растительных масел за рубеж», — доволен он.

По оценке «ПроЗерна», в сезоне-2021/22 Россия поставит за пределы Таможенного союза около 3 млн т подсолнечного масла. Прогноз вывоза из России FAS USDA на новый сельхозгод — 3,7 млн т, что больше предыдущего результата на 700 тыс. т.

Цены расти не будут

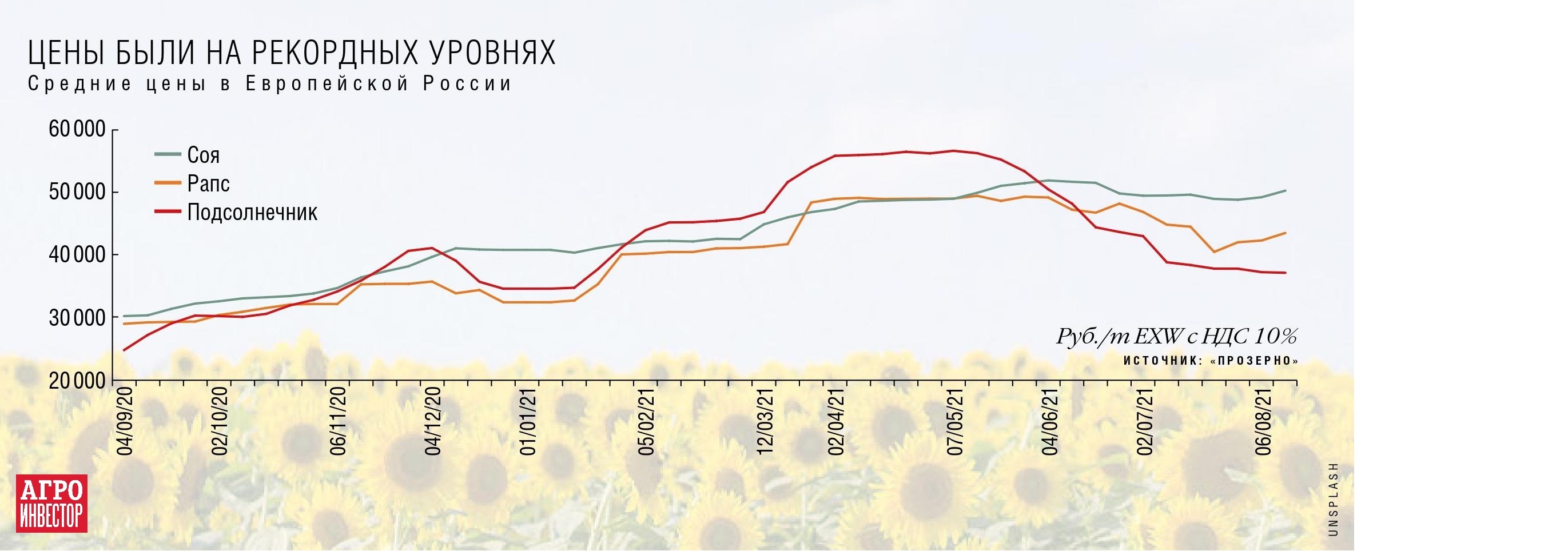

В ушедшем сельхозгоду цены на масличные и продукты переработки росли практически весь сезон, отмечает Булавин. По данным ведомственного мониторинга Минсельхоза, средние цены на подсолнечник (51,6 тыс. руб./т), подсолнечное масло и шрот достигли максимума в середине июля, после чего начали снижаться. А вот цены на рапс и соевые бобы в начале августа еще продолжали расти.

Стоимость подсолнечного масла в июле начала опускаться на фоне прогнозируемого в 2021 году рекордного урожая подсолнечника в России и Украине и слабого спроса на черноморское масло со стороны импортеров (Турция, Китай и Индия), следовало из данных аналитического центра «СовЭкон». «Еще несколько месяцев назад мировые цены на подсолнечное масло доходили до $1,7 тыс./т, сейчас они составляют около $1,1 тыс.», — пояснял РБК директор центра Андрей Сизов в июле. На внутреннем рынке масло тоже дешевело, но не такими быстрыми темпами, как в мире.

По мнению Михаила Мальцева, снижение мировых цен на растительные масла, ожидание рекордного урожая подсолнечника и введение демпферной пошлины на экспорт подсолнечного масла привели к корректировке стоимости подсолнечника, который в середине июля в среднем по стране стоил на уровне 35 тыс. руб./т. «С учетом экспортных цен на подсолнечное масло Россия, вероятно, пока будет находиться в диапазоне в районе 30-35 тыс. руб./т подсолнечника», — говорил он в середине лета.

По словам Петриченко, в мире наблюдается высокий спрос на масла — и на подсолнечное, и на соевое, и на рапсовое. По прогнозам эксперта, в дальнейшем рынок увидит особенно высокий спрос на соевое масло, цена на которое будет высокой. «Исходя из всего этого, я полагаю, что стартовая цена нового сезона на сырое подсолнечное масло будет на уровне $1,1 тыс./т FOB Черное море, — говорил Петриченко летом. — В перспективе может произойти незначительное и краткосрочное снижение цены, которое достигнет примерно $900/т».

«Начало прошлого сезона ознаменовалось рекордно высокими, без обычного сезонного снижения ценами на сырье, стоимость масла также была высока, — вспоминает Бахонкин. — Поэтому маржинальность производителей в целом осталась на неизменном уровне, но при этом потребовалось больше оборотных средств для приобретения масличных». Топ-менеджер рассчитывает, что новый сельхозгод будет более ровным, без резких скачков. Этому поспособствует и ожидаемый хороший урожай, и зафиксированные на весь сезон регуляторные меры.

Ценовое ралли на подсолнечник, ожидание возможных ограничений на вывоз масла и действие с декабря 2020 года соглашения о снижении и стабилизации цен на фасованное подсолнечное масло — это условия работы в прошлом сезоне, перечисляет Алексей Шкарупа. Пошлина на подсолнечник была введена только 9 января 2021 года, когда практически весь урожай данной агрокультуры был убран, напоминает он. Это уже не могло снизить цены на семена, рост на которые начался в начале сезона по инициативе экспортеров. Таким образом, в завершившемся сезоне цены на тонну подсолнечника выросли с 25 тыс. руб. до 60 тыс. руб. А удорожание семян способствовало росту цены на масло, которое было поддержано беспрецедентным скачком мировых цен с $770 до $1,5 тыс./т. В середине августа подсолнечное масло стоило $1,1 тыс. руб./т. «При таких ценах и с учетом пошлины на масло переработчики планируют закупки семян на уровне 30-32 тыс. руб./т без НДС», — отмечал тогда топ-менеджер.

Несмотря на высокую стоимость подсолнечного масла, увеличения закупочных цен на сырье на внутреннем рынке, скорее всего, не произойдет, считает представитель «Прогресс Агро». Повышение будет почти полностью нивелировано введением экспортной пошлины на масло. «Ситуация аналогична с зерновым рынком, когда прибыль и конкурентные преимущества получат страны, в которых не введено регулирование рынка, — обращает внимание он. — Очевидно, что с учетом ожидаемого большого урожая семян подсолнечника и высокого производства масла уровень цен на подсолнечник будет ниже, чем до введения пошлины, и стартует с отметки 38-40 тыс. руб./т с НДС с дальнейшим понижением к ноябрю». В целом же с уверенностью можно говорить, что масличные в этом году будут весьма рентабельными, делает вывод Владимир Петриченко.

Доход останется в масличных. Подсолнечник, соя и рапс — по-прежнему высокорентабельны

В сентябре стартовал новый масличный сезон. Который год подряд выращивание основных агрокультур данного сегмента обещает аграриям хороший заработок. И это несмотря на регулирование рынка — экспортные пошлины на сырье и масло. Впрочем, сельхозпроизводителям отдаленных регионов страны в 2021/22 сельхозгоду придется непросто: при отсутствии достаточных мощностей по переработке многие из них сильно зависели от внешних покупателей. Теперь сбывать продукцию просто некуда, приходится сокращать посевы

По данным Росстата, общая площадь, засеянная масличными агрокультурами, в 2021 году выросла на 15% — с 14,3 млн га до почти 16,5 млн га. Основной прирост обеспечил подсолнечник, посевы которого по сравнению с прошлым годом расширились с 8,48 млн га до 9,64 млн га. Соя заняла около 3 млн га (2,8 млн га в 2020-м), рапс — 1,68 млн га (1,49 млн га). Прибавка площадей в 2,2 млн га позволяет рассчитывать на рекордный урожай. Согласно августовскому прогнозу Иностранной сельскохозяйственной службы Минсельхоза США (FAS USDA), объем производства масличных в России в сезоне-2021/22 может составить 22,8 млн т.

Рекорд может быть побитУборка подсолнечника стартовала в середине августа в Ставропольском крае. FAS USDA тогда оценивала валовое производство главной масличной культуры в 15,5 млн т (без учета Крыма). Оценка урожая подсолнечника в 2021 году аналитической компании «ПроЗерно» в августе находилась на уровне 15 млн т. На юге страны — в Краснодарском крае и в Ростовской области — погода для подсолнечника оказалась неблагоприятная. Аналогичная ситуация сложилась в Саратовской и Оренбургской областях. Все эти регионы имеют огромное значение для производства этой масличной, подчеркивает «ПроЗерно».

По мнению руководителя Масложирового союза Михаила Мальцева, валовой сбор подсолнечника может быть около 16 млн т. «Возможно, будут корректировки в зависимости от погодных условий во время уборки урожая», — не исключает он. А аналитики агентства «АПК-Информ» в августе говорили о рекордном показателе сбора в России — 16,7 млн т (+24% к 2020 году) за счет корректировки посевных площадей под агрокультурой до 9,7 млн га, что на 6% превышает июльскую оценку площадей и на 14% — показатель 2020 года. Кроме того, при условии получения урожайности не ниже среднестатистической за последние три года Россия имеет шанс стать мировым лидером в производстве данной агрокультуры, впервые обойдя Украину, считают аналитики агентства.

Руководитель направления «Растениеводство» отдела отраслевого анализа «Центра агроаналитики» Минсельхоза Рудольф Булавин сообщал в середине августа, что при благоприятных условиях вегетации можно ожидать рекордного урожая масличных, в первую очередь за счет рекордного сбора подсолнечника, который оценивался экспертом в 16,5 млн т. Но производство может не достигнуть такого показателя по причине высоких температур и дефицита осадков в ключевых регионах выращивания (Центральное Черноземье, юг Поволжья, Северный Кавказ) в июле — августе, а также возможного ухудшения погоды в период уборки.

Валовой сбор подсолнечника, сои и рапса может побить предыдущий рекорд, 2019 года, на 1-1,5 млн т, считает исполнительный директор ГК «Эфко» Сергей Иванов. Исполнительный директор ГК «Благо» Сергей Бахонкин ожидает, что урожай будет «достаточно высок, на уровне рекордного позапрошлого года». «После высоких цен на семена, которые сформировались в текущем сезоне, сельхозпроизводители увеличили площадь под подсолнечником на 1 млн га по сравнению с 2020 годом, — комментирует директор департамента развития сырьевого направления ГК «НМЖК» Алексей Шкарупа. — Аномальная жара и недостаток осадков — это риски снижения производства в отдельных регионах страны, в том числе в Поволжье и Краснодарском крае. Но все равно мы ожидаем хороший сбор — более 15 млн т, то есть на 2 млн т больше, чем в 2020-м, что положительно скажется на загрузке перерабатывающих предприятий сырьем».

Почвенная засуха в период налива и созревания семечки этим летом уже отрицательно повлияла на урожайность, рассказывает директор компании «Рассвет» (Краснодарский край, входит в «Прогресс Агро», основанный Олегом Дерипаской) Дмитрий Дубовиков. «Весь июль не было продуктивной влаги, стояла аномальная жара, кроме того, во время сева из-за дожей растениеводы нашего хозяйства не уложились в агротехнические сроки, — признается он. — В итоге эти погодные аномалии привели к тому, что потенциал агрокультур не был реализован». По предварительным оценкам, урожайность подсолнечника, выращенного на предприятии, составит около 30 ц/га, что примерно на уровне прошлого года, который также был аномально жарким и засушливым. Что касается технической оснащенности, то она в хозяйстве в этом году, как и в предыдущих, «была на высоте», продолжает Дубовиков. «Все удобрения, подпитку для растений мы закупали заранее, исходя из расчетов с учетом технологии и использования карт на основе данных со спутников», — делится он. Подсолнечником в «Рассвете» занято 7,3 тыс. га.

Рапс и соя под давлением пошлинИз-за введения экспортных пошлин по сое сейчас много неопределенности, говорит гендиректор аналитической компании «ПроЗерно» Владимир Петриченко. Будущий урожай агрокультуры он оценивает в 4,8 млн т, но говорить о высокой точности прогноза пока рано, равно как и прогнозировать ценовую ситуацию, предупреждает он. «Довольно остро стоит вопрос с дальневосточной соей: мощностей по переработке там примерно на 1 млн т (с учетом Иркутского МЭЗа), все, что выращивается сверх, — экспортный потенциал, — рассказывает эксперт. — Соответственно, если в этом сезоне в округе будет произведено 1,5 млн т соевых бобов, то 500 тыс. т нужно куда-то вывозить. Но из-за пошлины зарубежные контракты отпадают, а европейская часть России, та же Курская область, находятся далеко, не говоря уже о Калининграде и Беларуси (регионы, где сосредоточены заводы по переработке сои)». По мнению Петриченко, аграриям ничего не остается, кроме как сокращать площади под этой масличной культурой, и за несколько лет при сохранении ограничений экспорта посевы могут уменьшиться в 1,5 раза.

По рапсу ситуация чуть лучше, так как он в основном производится в Сибири и находит своего покупателя внутри страны. Рапс покупает «Содружество», он вывозится в Беларусь, частично идет в Казахстан. Однако ожидать роста площадей под рапсом все-таки не приходится, считает эксперт, хотя рыночная конъюнктура в этом году и была удачной для аграриев. Прогноз «ПроЗерна» по производству агрокультуры — 2,8 млн т, что на 9,6% больше, чем было собрано в 2020 году. FAS USDA оценивает площадь, занятую рапсом в России в 2021 году, в 1,6 млн га. А прогноз урожая агрокультуры американские аналитики повысили с 2,45 млн т в июле до 2,75 млн т в августе, урожайности — с 16,3 ц/га до 17,2 ц/га. Мировой баланс рапса в сезоне-2021/22 будет дефицитным, предупреждает Петриченко. «Снижение запасов происходит третий сезон подряд, поэтому цены в мире будут на высоком уровне, особенно после сокращения производства канолы в Канаде», — добавляет он.

Пошлины на экспорт рапса крайне отрицательно повлияли на компанию «Комсомолец» (Забайкальский край), признается председатель совета директоров компании предприятия Валерий Нагель. «Введенные ограничения не дают нам исполнить наши контракты с зарубежными покупателями, которые мы заключили еще в начале года, — сообщает он. — Пугает непоследовательность действий главного аграрного ведомства — сначала говорилось о развитии экспорта, и наша бизнес-модель выстроена исключительно под реализацию продукции в другие страны, а теперь внезапно мы должны переориентироваться на внутренний рынок». Однако сделать это затруднительно: в Забайкалье нет рынка сбыта, нет ни одного перерабатывающего рапс предприятия, утверждает руководитель. По его словам, клиент, готовый закупать рапс c разницей в цене в пределах 10 тыс. руб./т от того, что дает Китай, находится в 9 тыс. км от компании, в Калининградской области («Содружество»). Но если и удастся договориться о продаже, логистические расходы по доставке рапса до мощностей переработчика взлетят до небывалых уровней. До покупателей в КНР «Комсомолец» вез свою продукцию на расстояние всего в 500 км.

Компания просила Минсельхоз включить рапс в число агрокультур, перевозки которых субсидируются, еще с марта текущего года, но пока реакции на запрос не последовало, сообщал Нагель в середине августа. Помимо высоких тарифов при доставке продукции в отдаленные от предприятия российские регионы, проблемой будут и железнодорожные вагоны, их оборачиваемость, считает он.

Сейчас «Комсомолец» планирует переориентироваться с рапса на другие агрокультуры, вывоз которых еще не ограничен пошлинами. Но все же ДФО — это экспортный регион, настаивает руководитель. Площади под рапсом предприятие уже начало сокращать: если в 2019 году этой масличной агрокультурой было занято 21 тыс. га, в 2020-м — 17 тыс. га, то в этом году — менее 10 тыс. га. Экономический ущерб от введенных пошлин точно оценить пока трудно, признает Нагель. «Как минимум раньше на предоплату по контрактам мы успешно работали весь сезон, в этом году из запланированных 200 млн руб. на технику мы не потратим ни копейки — денег просто нет, — сетует он. — И этот будет первый сезон, когда мы не введем ни гектара новых земель. Хотя обычно ежегодно запускаем в оборот от 5 тыс. га. И если считать контракты с Китаем, которые мы не сможем выполнить, то потери составят минимум 300 млн руб.».

Введенные на основные масличные культуры пошлины, безусловно, негативно отражаются на рынке в целом, считает гендиректор агрофирмы «Прогресс» (Краснодарский край) Александр Неженец. Но на развитие непосредственно компании они повлияли не так сильно, как на тех, кто реализует продукцию за рубеж. Из масличных предприятие выращивает рапс (2,5 тыс. га) и сою (1 тыс. га): первый реализуется внутри страны, и уже затем покупатели его перерабатывают и экспортируют продукты переработки, вторую закупают птицеводы. «Не видим смысла что-либо менять при нынешней ситуации на рынке, — добавляет руководитель. — Поэтому севооборот остался в этом году без изменений».

В 2020/21 сельхозгоду (до введения пошлины) вывоз рапса был рекордным, рассказывает Владимир Петриченко. С августа и до начала февраля за пределы Таможенного союза было поставлено 314 тыс. т. По состоянию на середину августа экспортировано 331 тыс. т рапса. «Конечно, в сезоне-2021/22 поставки рапса за рубеж существенно сократятся, также как и сои, а вывоз подсолнечника может прекратиться практически полностью, — прогнозирует эксперт. — Если не считать реализации в рамках Таможенного союза: так, более 300 тыс. т рапса уйдет в новом сельхозгоду в Беларусь, 200 тыс. т подсолнечника и даже более охотно примет Казахстан».

«Прогресс Агро» сейчас осуществляет реализацию подсолнечника только на внутреннем рынке непосредственно переработчикам. «С введением пошлин крупные экспортеры, которые были раньше ориентированы на поставку семечки в Болгарию и Турцию, перестали активно вести закупку агрокультуры. С их уходом с рынка исчезла конкуренция между экспортерами и переработчиками, проинициированные последними пошлины сократили список покупателей нашей продукции и позволили перерабатывающим компаниям доминировать на внутреннем рынке, диктуя цены сельхозпроизводителям», — отмечает представитель компании.

Американские аналитики в августовском обзоре оценили потенциал экспорта главной российской масличной культуры в 950 тыс. т. Однако выйти на такие показатели будет затруднительно, думает Владимир Петриченко: уровень пошлины на подсолнечник сейчас такой, что экспортировать агрокультуру нереально. Согласно постановлению правительства, с 1 июля 2021 года пошлина на вывоз подсолнечника была повышена до 50%, но не менее $320/т. Ставка на таком уровне будет действовать до 31 августа 2022-го. Ранее вывозная пошлина на подсолнечник и рапс составляла 30%, но не менее €165/т. В отношении рапса ставка пока не меняется. Пошлина на вывоз сои снизилась с 30%, но не менее €165/т, до 20%, но не менее $100/т. Такой размер сохранится на 14 месяцев.

Новые ставки по подсолнечнику и рапсу позволят сохранить необходимые объемы продукции на внутреннем рынке, что, в свою очередь, поможет сдерживать рост потребительских цен на продукцию пищевой, кондитерской, хлебопекарной, консервной, молочной и комбикормовой промышленности, прокомментировала меры пресс-служба Минэкономразвития. Изменение пошлины на сою направлено на привлечение дополнительных инвестиций в переработку соевых бобов, в том числе на Дальнем Востоке, и расконсервирование существующих перерабатывающих мощностей. «Стимулирование переработки соевых бобов необходимо для обеспечения отрасли животноводства высокобелковыми кормами и сохранения стабильного уровня цен на сельскохозяйственную продукцию (мясо, яйца, молочные продукты и так далее)», — пояснило министерство.

Еще больше МЭЗовМощности по переработке сои в России действительно растут. Запускается новый завод «Содружества» в Курской области, реализуются еще два крупных проекта — «Черкизова» в Липецкой и «Мираторга» в Орловской областях, перечисляет Владимир Петриченко. Есть новые проекты и по переработке подсолнечника.

В конце 2021 года начать строительство крупнейшего в Оренбургской области интегрированного комплекса по глубокой переработке масличных планирует Нижегородский масложировой комбинат («НМЖК»). Предприятие также будет выпускать майонезы, майонезные соусы и растительное масло, сообщала пресс-служба предприятия. Инвестиции составят более 23,4 млрд руб. Первая очередь будет запущена в 2023 году, вторая — в конце 2025-го. Ежегодно комплекс будет перерабатывать до 1 млн т сырья — подсолнечника и других масличных, производить до 450 тыс. т растительного масла и 390 тыс. т высокопротеинового шрота. Плюс выпуск майонезов и соусов — около 200 млн упаковок в год.

«НМЖК» реализует долгосрочную инвестиционную программу по развитию производственно-логистического кластера «Сорочинск — Бузулук». За несколько лет в нее вложено более 10 млрд руб., акцентирует внимание Алексей Шкарупа. «В Сорочинске с 2015 года у нас успешно функционирует маслоэкстракционный завод, мы планируем, что он будет объединен с новым комплексом единой системой управления и логистики, — говорит он. — Сырьевая база для комплекса рядом с Бузулуком уже подготовлена — работают долгосрочные партнерские программы с более чем 200 местными фермерскими хозяйствами».

Сейчас в Оренбургской области существует диспропорция по объему производства подсолнечника, утверждает Шкарупа. Средний валовой сбор агрокультуры в регионе за период 2015—2020 годов составил 920 тыс. т, оценка урожая-2021 достигает 1 млн т. Более 500 тыс. т подсолнечника, производимого в Оренбуржье, в настоящий момент экспортируется для переработки за его пределы, знает топ-менеджер. Комплекс в Бузулуке сможет перерабатывать весь урожай масличных культур региона и, дополнительно, ряда прилегающих районов Самарской области, возможно, объемы из Саратовской области, уверяет он.

О намерениях построить в Оренбуржье МЭЗ летом заявил и «Астон». Договор с областью был подписан на Петербургском экономическом форуме. Компания рассчитывает вложить в проект 10 млрд руб. Правительство региона утверждает, что на западе области достаточно земель промышленного назначения, где могут разместиться новые предприятия. Есть подходящие площадки в Новосергиевском, Первомайском, Октябрьском, Абдулинском и Курманаевском районах. «Учитывая то, сколько суммарно выращивают семян подсолнечника в Оренбургской, Самарской и Саратовской областях, этого объема достаточно, чтобы загрузить два завода. Смогут ли два похожих проекта быть в области — этот вопрос к самим компаниям. Они же оценивают рынки и рентабельность, и у них есть точное понимание того, будет ли их проект успешным и смогут ли они выполнить взятые на себя обязательства», — комментировал ранее министр экономического развития Оренбургской области Денис Гончаров.

Масличного сырья в целом по стране на 100%-ю загрузку всех мощностей переработчикам не хватает, напоминает Рудольф Булавин. Однако уровень загрузки сильно различается по рынку. Постоянное расширение общей мощности переработки будет усиливать конкуренцию и приводить к дальнейшей консолидации отрасли, уверен эксперт. «Останутся несколько крупных игроков и небольшая доля мелких, — полагает он. — Лидеры рынка будут вводить новые современные предприятия для производства продукции расширенной линейки». Пример — строительство компанией «Астон» крупнейшего в мире завода по выпуску льняного масла с заявленной мощностью переработки 130 тыс. т в год.

Действующие вывозные пошлины на сырье дают основание рассчитывать на максимальную загрузку перерабатывающих мощностей, комментирует Сергей Бахонкин. Завершившийся сезон он называет удачным для компании, хоть год и был сложным для отрасли. «Мы произвели (без учета июля и августа) 670 тыс. т продукции, из которой 315 тыс. т составило растительное масло, в том числе 54 тыс. т рапсового, — сообщает он. — Нас, как и всех переработчиков, сдерживала нехватка сырья, но стоит отметить, что введение пошлин на сырье помогло стабилизировать ситуацию с его оттоком за границу».

«НМЖК» тоже завершила сезон успешно. Качество семян и динамика цен на масло позволяли работать эффективно даже с учетом того, что в связи с недостаточным урожаем подсолнечника компания незначительно сократила свою производственную программу, делится Алексей Шкарупа. «Зато мы увеличили объемы производства и реализации высокоолеинового масла с 52 тыс. до 60 тыс. т», — доволен он. Суммарно МЭЗы холдинга — Сорочинский в Оренбургской области и Урюпинский в Волгоградской — ежегодно перерабатывают 760 тыс. т подсолнечника. В новом сезоне с учетом неплохих видов на урожай компания надеется на полную загрузку предприятий. Производство масла для последующей его переработки, реализации на российском и экспортном рынках должно составить 330 тыс. т.

Под новый сезон «Эфко» завершила проекты по расширению перерабатывающих мощностей в Липецкой и Белгородской областях. В Черноземье холдинг теперь может перерабатывать 300 тыс. т рапса и по 900 тыс. т сои и подсолнечника. Плюс увеличились мощности на заводе в Краснодарском крае, теперь «Эфко» может там принять на переработку 1,2 млн т масличных. В результате всех реконструкций общая перерабатывающая мощность группы выросла до 3,5 млн т в год, отмечает Иванов.

Если прогноз по валовому сбору подсолнечника в России в этом году оправдается, то объем выпуска масла из него может составить 5,8 млн т, прогнозирует Владимир Петриченко. С учетом высоких экспортных пошлин на семена подсолнечника, рапса и сои объем переработки масличных в следующем сезоне вырастет на 15-17%, добавляет Рудольф Булавин. По его словам, перспективы сезона пока видятся неплохими и в первую очередь для переработчиков. «Для производителей подсолнечного масла установлена умеренная экспортная пошлина, цены на растительные масла на мировом рынке сохранятся на хорошем уровне, а высокие экспортные пошлины на масличное сырье позволят увеличить загрузку мощностей внутри страны, — поясняет он. — Фактором, который будет оказывать отрицательное влияние на мировую торговлю, останется пандемия COVID-19. Распространение штамма „дельта“ вызывает опасения возобновления ограничений в экономиках стран мира, что может снизить спрос». Фактором неопределенности в 2021 году остаются и мировые цены на нефть, которые влияют на стоимость растительных масел (значительная их часть используется для производства биодизеля). Другим отрицательным моментом может стать снижение урожая по сравнению с ожиданиями на середину лета.

Экспорт маслаПлавающая вывозная пошлина на подсолнечное масло в 70% введена на период с 1 сентября 2021 года по 31 августа 2022-го. Взимать ее будут с разницы между базовой ценой ($1 тыс./т) и индикативной, уменьшенной на величину корректирующего коэффициента ($50/т). Так, размер пошлины, введенной с 1 сентября, составляет $169,9/т. Она рассчитана исходя из индикативной цены $1242,8/т. По мнению Мальцева, новый уровень пошлины никак не повлияет на объемы поставок, поскольку он уже заложен во все коммерческие маркетинговые стратегии экспортеров. «По нашим расчетам, указанная ставка позволит закупать подсолнечник по цене порядка 35 тыс. руб./т, соответственно, при себестоимости 11-12 тыс. руб./т, маржинальность составит около 200%», — оценивает он. Дальнейшая динамика пошлины будет зависеть от ставок экспортных контрактов, она может быть немного выше, если котировки на масло станут расти.

«Нужно помнить, что пошлина рассчитывается ежемесячно и начнет действовать в сентябре, когда ситуация уже изменится, и цены, вероятно, начнут падать, а пошлина будет достаточно высокой», — предупреждал гендиректор Института конъюнктуры аграрного рынка (ИКАР) Дмитрий Рылько в августе. По его словам, экспортная пошлина на подсолнечное масло при прочих равных со временем снизится, а пока старт сезона будет не самым комфортным.

Всем игрокам еще предстоит научиться работать с пошлиной на масло — первые месяцы сезона рынок будет привыкать к ней, к тому, как она влияет на ценообразование, на цены закупки сырья, комментирует Сергей Бахонкин. «Мы рассчитываем, что правила игры, определенные на новый сезон, не будут меняться в течение года, — говорит он. — И будем надеяться, что продления действия соглашения по предельным ценам на подсолнечное масло больше не потребуется».

«Меры по ограничению вывоза семян, которые введены государством, будут способствовать переработке выращенного урожая внутри страны и росту экспорта уже продуктов переработки масличных, — уверен Алексей Шкарупа. — Рассчитываем, что работа в механизме ценового демпфера на подсолнечное масло будет строиться от сырья и рынок будет сбалансирован». Хотя ежемесячное определение размера пошлины создает дополнительные риски для переработчика, управлять которыми еще нужно научиться, соглашается он с Бахонкиным.

Основной проблемой сезона-2020/21 стало снижение маржинальности переработки в условиях рекордно высоких закупочных цен и фиксации цен на фасованное масло, напоминает Сергей Иванов. Вывозные пошлины остановили экспорт масличных, но были введены слишком поздно, когда сырье уже было отправлено за рубеж. В итоге принятое решение не дало ожидаемого результата, но убытки частично помогла компенсировать субсидия на производство подсолнечного масла. «С сентября мы прогнозируем стабилизацию ситуации на внутреннем рынке как в сырьевом секторе, так и в продуктах переработки, — делится ожиданиями руководитель. — Основным фактором такой стабилизации является введение экспортной пошлины на растительные масла, она позволит сбалансировать цены на подсолнечник и стоимость бутылки на полке и сама собой снимет с повестки необходимость в ценовых соглашениях».

Что касается объемов вывоза в 2020/21 сельхозгоду, то в целом по отрасли объем экспорта получился ниже, чем в предыдущем. Это было связано с низким урожаем и нехваткой сырья, объясняет Бахонкин. ГК «Благо» поставила на внешние рынки более 160 тыс. т масел (из них более 50 тыс. т рапсового) и 42 тыс. т побочной продукции. Основными покупателями стали Китай, страны Центральной Азии, Латвия. «В новом году мы продолжим развивать экспортное направление, в том числе наращивая долю наливного рапсового масла и наших брендов фасованной продукции», — обещает топ-менеджер.

«НМЖК» в завершившемся сезоне экспортировала 165 тыс. т растительного масла, сообщает Алексей Шкарупа. ГК «Эфко» в 2020/21 сельхозгоду переработала чуть больше 2 млн т масличных. Половина объема — подсолнечник, вторая культура — соя, и очень активно в доле переработки растет рапс, рассказывает Иванов. «Все вместе это помогло нам существенно улучшить результаты по экспорту и вернуть себе первое место по объемам отгрузки растительных масел за рубеж», — доволен он.

По оценке «ПроЗерна», в сезоне-2021/22 Россия поставит за пределы Таможенного союза около 3 млн т подсолнечного масла. Прогноз вывоза из России FAS USDA на новый сельхозгод — 3,7 млн т, что больше предыдущего результата на 700 тыс. т.

Цены расти не будутВ ушедшем сельхозгоду цены на масличные и продукты переработки росли практически весь сезон, отмечает Булавин. По данным ведомственного мониторинга Минсельхоза, средние цены на подсолнечник (51,6 тыс. руб./т), подсолнечное масло и шрот достигли максимума в середине июля, после чего начали снижаться. А вот цены на рапс и соевые бобы в начале августа еще продолжали расти.

Стоимость подсолнечного масла в июле начала опускаться на фоне прогнозируемого в 2021 году рекордного урожая подсолнечника в России и Украине и слабого спроса на черноморское масло со стороны импортеров (Турция, Китай и Индия), следовало из данных аналитического центра «СовЭкон». «Еще несколько месяцев назад мировые цены на подсолнечное масло доходили до $1,7 тыс./т, сейчас они составляют около $1,1 тыс.», — пояснял РБК директор центра Андрей Сизов в июле. На внутреннем рынке масло тоже дешевело, но не такими быстрыми темпами, как в мире.

По мнению Михаила Мальцева, снижение мировых цен на растительные масла, ожидание рекордного урожая подсолнечника и введение демпферной пошлины на экспорт подсолнечного масла привели к корректировке стоимости подсолнечника, который в середине июля в среднем по стране стоил на уровне 35 тыс. руб./т. «С учетом экспортных цен на подсолнечное масло Россия, вероятно, пока будет находиться в диапазоне в районе 30-35 тыс. руб./т подсолнечника», — говорил он в середине лета.

По словам Петриченко, в мире наблюдается высокий спрос на масла — и на подсолнечное, и на соевое, и на рапсовое. По прогнозам эксперта, в дальнейшем рынок увидит особенно высокий спрос на соевое масло, цена на которое будет высокой. «Исходя из всего этого, я полагаю, что стартовая цена нового сезона на сырое подсолнечное масло будет на уровне $1,1 тыс./т FOB Черное море, — говорил Петриченко летом. — В перспективе может произойти незначительное и краткосрочное снижение цены, которое достигнет примерно $900/т».

«Начало прошлого сезона ознаменовалось рекордно высокими, без обычного сезонного снижения ценами на сырье, стоимость масла также была высока, — вспоминает Бахонкин. — Поэтому маржинальность производителей в целом осталась на неизменном уровне, но при этом потребовалось больше оборотных средств для приобретения масличных». Топ-менеджер рассчитывает, что новый сельхозгод будет более ровным, без резких скачков. Этому поспособствует и ожидаемый хороший урожай, и зафиксированные на весь сезон регуляторные меры.

Ценовое ралли на подсолнечник, ожидание возможных ограничений на вывоз масла и действие с декабря 2020 года соглашения о снижении и стабилизации цен на фасованное подсолнечное масло — это условия работы в прошлом сезоне, перечисляет Алексей Шкарупа. Пошлина на подсолнечник была введена только 9 января 2021 года, когда практически весь урожай данной агрокультуры был убран, напоминает он. Это уже не могло снизить цены на семена, рост на которые начался в начале сезона по инициативе экспортеров. Таким образом, в завершившемся сезоне цены на тонну подсолнечника выросли с 25 тыс. руб. до 60 тыс. руб. А удорожание семян способствовало росту цены на масло, которое было поддержано беспрецедентным скачком мировых цен с $770 до $1,5 тыс./т. В середине августа подсолнечное масло стоило $1,1 тыс. руб./т. «При таких ценах и с учетом пошлины на масло переработчики планируют закупки семян на уровне 30-32 тыс. руб./т без НДС», — отмечал тогда топ-менеджер.

Несмотря на высокую стоимость подсолнечного масла, увеличения закупочных цен на сырье на внутреннем рынке, скорее всего, не произойдет, считает представитель «Прогресс Агро». Повышение будет почти полностью нивелировано введением экспортной пошлины на масло. «Ситуация аналогична с зерновым рынком, когда прибыль и конкурентные преимущества получат страны, в которых не введено регулирование рынка, — обращает внимание он. — Очевидно, что с учетом ожидаемого большого урожая семян подсолнечника и высокого производства масла уровень цен на подсолнечник будет ниже, чем до введения пошлины, и стартует с отметки 38-40 тыс. руб./т с НДС с дальнейшим понижением к ноябрю». В целом же с уверенностью можно говорить, что масличные в этом году будут весьма рентабельными, делает вывод Владимир Петриченко.

Новости по теме:Артамонов: в Липецкой области необходимо расширение производства масличных культур

По итогам июля объемы экспорта масличных и продуктов переработки из портов России увеличились в 1,5 раза

Чувашский экспорт масличных культур вырос в 1,7 раза

Россия идет на рекорд в производстве масличных культур

Новосибирская область в 23 раза увеличила экспорт подсолнечника в 2021 г.

https://www.zol.ru/n/3428F